Как выбрать лучшие ETF-фонды? Подробная инструкция. Часть 1

ETF-ы являются превосходным инвестиционным инструментом, потому что обеспечивают высокую диверсификацию, позволяют выбрать для себя любую стратегию, имеют низкий порог входа, низкие комиссии за управление и приносят весомый пассивный доход в долларах.

Инвесторы (в том числе и я) стабильно зарабатывают на ETF-ах более 10-20% в долларах в год, удваивая тем самым капитал каждые 5-7 лет. А какие-то мои ETF-ы зарабатывают десятки процентов в долларах в год и это при максимально пассивном управлении (несколько минут в неделю)!

Сегодня я покажу самое главное и самое важное — как правильно выбирать ETF-ы для себя лично. Статью я решил разбить на 2 части, потому что вышла слишком большой. В этой части я даю подготовительный материал. Во второй части сразу бахнем с практического анализа!

Для начала определитесь, что вы хотите

До того как начинать поиск ETF-ов, вы должны определиться со своей стратегией. Зависит это от ваших целей, задач и вашего отношения к риску. Например, если вы максимально консервативный инвестор и хотите «припарковать» свои деньги в долларовых инструментах лет на 5 — это будет одна стратегия и один набор ETF-ов.

Если же вы нацелены на обеспечение себя уверенным пассивным доходом и у вас в запасе есть 15-20-30 лет — это совсем другая история, в этом случае вы можете больше рисковать и тогда набор ETF-ов будет совсем другим.

Рекомендую почитать:

Третий пример: у вас свой бизнес и вам периодически могут быть нужны деньги или вы хотите продать (рублевую) квартиру и переложиться в долларовые ETF-ы и хотите получать регулярные долларовые дивиденды (вместо рублевой арендной платы) — это третья стратегия и опять свой набор ETF-ов.

В общем, невозможно придумать за вас вашу стратегию. Поэтому вы должны определить свои цели и задачи самостоятельно. А я подскажу вам как подобрать правильные для ваших целей и вашего отношения к риску инструменты.

Какие ETF нужны и какую стратегию выбрать?

Я не буду подробно останавливаться на том, что такое ETF-фонды, это я уже сделал в своей другой статье, посвященный данной теме. Предлагаю сразу ответить на первый вопрос подзаголовка: Какие ETF нам нужны для торговли.

Я настоятельно не рекомендую привязываться к какому-то одному индексу или товару или к одной стратегии. Любой портфель нужно диверсифицировать. Например: ETF-ы, привязанные к какому-то товару, допкустим, к нефти, могут надолго (на многие годы) уйти в огромный минус (как и любой другой ETF), как это происходит сейчас!

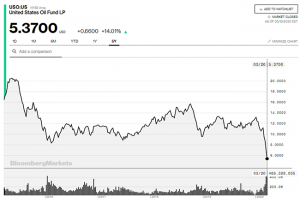

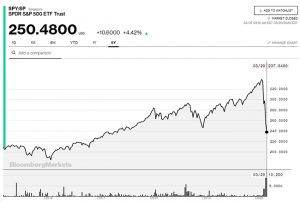

Выше реальный нефтяной ETF, который с 2006 года два раза уходил в пике (с 50-90 долларов за бумагу до 13 долл) и оставался там годами! Сейчас снова наблюдается постепенное падение. А в это время другой ETF (он справа), привязанный к S&P500, пробивает потолок и улетает в космос! Однако и он, как видим, не панацея — мировой кризис очень сильно ударил по всем американским компаниям и сейчас индекс потерял больше 20% от стоимости.

Какую стратегию выбираю я? Я выбираю достаточно консервативную стратегию:

- Около 50% моих ETF привязаны к рыночным индексам и являются Income ETF-ами (или blend), т. е. они приносят дивиденды. Так я постепенно заменяю доходную рублевую недвижимость и рублевый пассивный доход на долларовый

- Около 20% ETF-ов нацелены на рост (growth ETF-ы)

- И около 30% — это облигации или ETF-ы, привязанные к облигациям.

- Через пару лет я (скорее всего) начну приводить доли к следующим значениям: 25% — growth, 25% — value, 25% — облигации и облигационные ETFs, 25% — blend.

- При этом около 80% ETF-ов лучше фокусировать на американском рынке и 20% на развитом (developed countries) международном (исключая Америку). И это не считая части активов, которые до сих пор находятся в рублях (недвижимость).

В вашем случае стратегия может быть, например, такой: 70% в американский рынок, 30% в развитый неамериканский (Европа, Азия и пр.). При этом 50% — в рост (growth), 30% в дивидендные истории (income и blend) и 20% в облигационные ETF-ы.

Повторюсь, это всего лишь пример и ваша стратегия должна учитывать ваши цели, задачи и ваше отношение к риску! Напомню одну очень полезную и поучительную историю. В 2007 году легендарный инвестор Уоррен Баффет заключил пари на 1 000 000 долларов с одним из управляющих хедж фондами о том, что хедж фонды (управляют которыми одни из самых крутых инвесторов в мире) не выиграют по доходности у индекса S&P 500 на промежутке в 10 лет! И он выиграл этот спор!

Рекомендую почитать:

Как правильно выбирать ETF фонды

Выбор оптимальнее всего разбить по пунктам:

- Оценка целей, задач и стратегии (они со временем меняются — например, последние пару лет я больше инвестирую в income ETF-ы, т.к. в моменте делаю немного больший фокус на пассивный долларовый доход. До этого я активно наращивал ETF-ы которые росли (growth), потом мне стало страшновато и я нарастил облигационных бумаг, которые также приносят доход (купон) и стал спать спокойнее и т. д.). Как видно, стратегию и структуру ETF-ов можно и нужно менять.

- Оценка текущего портфеля. На этом этапе оценивается, какое количество денег вложено в те или иные валюты, в те или иные активы, в разные риски, в страны и т. д. Если необходимо, делаем корректировки. Например, докупаем какой-то инструмент и/или приостанавливаем покупку другого. Например, я вижу, что у меня слишком большая доля американских бумаг и принимаю решение нарастить международные бумаги.

- Грубый фильтр ETF-ов. В зависимости от результатов первых двух пунктов начинаем отфильтровывать подходящие ETF-ы, например, выбираем самые доходные и надежные ETF-ы, сфокусированные на неамериканских развитых рынках.

- Тонкий фильтр. На этом этапе зарываемся в аналитику по каждому выбранному на этапе грубого фильтра ETF-у, анализируем определенные цифры и показатели и переносим их в специальную табличку.

- Делаем финальный выбор. После того, как выбрали определенные бумаги (ETF-ы), а их может быть несколько штук (2-3-5-10) и свели всю нужную информацию в специальную табличку — делаем финальный выбор, в какие ETF мы будем инвестировать.

Примечание: процесс выбора бумаг повторяется не часто, т. к. выбрав определенные ETF-ы, можно начинать ежемесячно в них инвестировать и длится это годами до следующей корректировки портфеля.

Получается, что мы проделываем достаточно много работы на этапе выбора, а потом долгое время (годами) реализуем выбранную стратегию, наблюдая за ее результатами. Выбор самых первых бумаг может занять несколько дней — это нормально. В данном вопросе торопиться не стоит!

Основные ресурсы для поиска ETF

Для поиска нужных ETF-ов в основном используется не более 3 ресурсов. Со временем они могут меняться (т. к. появляются новые крутые сервисы), но на данный момент, чаще других многие используют вот эти (все они бесплатны):

- Etf.com — отличные фильтры, позволяющие сделать «грубый» фильтр: отобрать ETF-ы по размеру, по комиссиям, доходности, стратегии, географии и т. д.

- Morningstar.com — общепризнанно является одним из самых мощных ресурсов. Однако интерфейс для выбора очень слабый — отсутствуют удобные фильтры. Но имеется очень мощная аналитика по каждому инструменту.

- Finance.yahoo.com — один из старейших и также самых мощных и удобных ресурсов. Быстро и удобно можно получить всю необходимую базовую информацию и графики. С помощью этого ресурса я делаю большую часть финансового анализа выбранных мною с помощью вышеуказанных ресурсов) ETF-ов.

Во второй части я буду подробно рассказывать, как работать с данными ресурсами под отдельности и в целом. Ну и пока я предлагаю несколько заключительных советов по инвестированию в ETF.

8 полезных советов, которые сделают из тебя профи в торговле ETF

- ETF-ы, как и любая другая ценная бумага, могут в момент существенно упасть! Это нужно понимать. Именно поэтому рекомендуется инвестировать в большие, проверенные временем и успешные ETF-ы, т. к. они с лихвой отыгрывают свои падения вслед за рынком.

- Никогда не инвестируй ни в какой актив все свои деньги. ETF-ы не являются исключением. В этом мире все может пойти не так, как мы того хотим — текущая мировая ситуация с коронавирусом не исключение — поэтому диверсификация является важнейшим принципом построения любого инвестиционного портфеля.

- Инвестируйте в долгую — на 5-10-15-20-30 лет — только на таких промежутках можно заработать существенный капитал и отыграть временные потери. Безусловно, есть талантливые трейдеры, которые постоянно покупают и продают ценные бумаги и зарабатывают на этом большие деньги, но моя рекомендация касается 95-99% обычных людей, не умеющих разбираться в финансовых показателях, индикаторах и отчетах и не имеющих огромного количества времени на то, чтобы стать профессиональным инвестором.Пример: по статистике, средне-активный американский инвестор зарабатывает на акциях 3.98% в год, тогда как индекс S&P500 зарабатывает более 10% в долларах в год, в течение последних 90 лет!!! А точнее 11,88%! 🙂 Причины просты: инвесторы пытаются “перехитрить” рынок, в итоге, чаще совершают плохие сделки. По той же американской статистике, во время рецессий рынок в среднем падает на 33%, после чего, в среднем, восстанавливается на 62%. Так происходит последние 90 лет!

- Никогда не пытайтесь выгадать «удачный» момент для входа в рынок (покупки бумаг) — он никогда не наступит! В мире в каждый момент времени полно плохих новостей, сулящих конец света, обвал финансовой системы и т. д. Большая часть этих страхов не осуществляются. Все, что нужно сделать — это входить в позиции маленькими частями — настолько маленькими, чтобы это никак не нарушало ваш спокойный сон. Стоимость многих бумаг начинается от нескольких десятков долларов.

- Не нужно отслеживать свои бумаги каждый день — так у вас прибавится седых волос на голове и вы будете совершать необдуманные нервные движения — продавать и покупать бумаги тогда, когда этого делать не нужно. Возьмите за правило делать проверку своего портфеля раз в неделю или даже в месяц. При долгосрочном инвестировании в ETF-ы — это нормально.

- Для успешного инвестирования я настоятельно рекомендую сначала сформировать Пожарный Запас размером в 6 месячных доходов, чтобы не пришлось продавать бумаги (ETF-ы) по самой неудачной цене, в случае возникновения непредвиденных ситуаций (кризис, временная потеря работы или снижение заработка, болезнь, авария и пр.).

- На мой взгляд, в любом портфеле должны быть облигации. Поэтому отведите для них определенный процент. Инвестировать в облигации можно путем покупки самих облигаций (государственных или корпоративных от самых надежных компаний) или через облигационный ETF (со словом «bonds» в названии).

- Ваша стратегия с годами может (и будет) меняться. Так что не превращайте решение инвестировать во что-то вроде “от правильности моего решения зависит вся моя жизнь”. Это не так. В течение многих лет вы будете делать сотни и тысячи маленьких шагов, меняя при необходимости их направление и учась на ошибках и удачах.

На этом пока все! Увидимся во второй части 😉

Кто не очень заинтересован в традиционном инвестировании и больше любит рисковать (а значит побольше пьет шампанского), тот может рассмотреть супер качественный хайп-проект Antares, который уже поставил на уши всю индустрию! Успей быть в числе первых

Уведомление: Как выбрать лучшие ETF-фонды? Подробная инструкция. Часть 2 | Bro Investor